El mercado mundial de la carne de ave ha presentado altibajos constantes debido a la pandemia por Covid-19 y a los cambios que ha generado en el comercio de las proteínas la Peste Porcina Africana (PPA) y la Influenza Aviar, de acuerdo al último análisis establecido por Rabobank. El desafío primordial para los productores globales en mercados tan volátiles, está siendo el equilibrar la oferta y la demanda, y la experiencia ya casi al cierre de 2020, muestra lo difícil que ha resultado esto. Los precios están muy presionados para todos los cortes.

El cambio principal se ha visibilizado por parte del canal Food Service que en período normal demanda entre el 20% y el 50% de las ventas en la mayoría de los mercados y actualmente cada vez disminuye sus volúmenes con más fuerza. Los mercados mayoristas representaban también una gran demanda en años anteriores. Esta difícil situación del comercio avícola mundial ha llevado a los exportadores a reorientar sus volúmenes de exportación -perdidos casi por completo en los mercados afectados por la PPA en Asia: China y Filipinas-. Los exportadores de países que están abiertos a China (Brasil, EEUU y Rusia) han aumentado considerablemente los volúmenes de exportación, lo que ha dado como resultado el volumen récord de importaciones chinas este año. Estados Unidos y Rusia se están beneficiando de su nuevo acceso al mercado en China y han adquirido una participación de mercado significativa de Brasil.

Las posibles nuevas olasde Covid-19 se sumarán a los altibajos del mercado, y el impacto de una profunda crisis económica hará que los mercados estén más impulsados por los precios. Durante todo el próximo año, se espera un leve aumento en la producción avícola mundial (+ 0,8%, interanual), principalmente como resultado de la expansión avícola en China y Vietnam, donde la PPA ha reducido la disponibilidad de carne de cerdo, y también de la expansión en los EEUU. En tanto, el resto del mundo operará en un entorno de producción contraído.

Las diferencias en el crecimiento esperado de la producción avícola son mayores que nunca, oscilando entre un 15% de crecimiento en China y un 5% en Vietnam, en contraste con el -8% en Tailandia y más del -10% en India. China ha sido el mercado de gran crecimiento, mientras que los mercados de importación tradicionales como la UE y Japón han caído significativamente.

Muchos problemas afectan el comercio, siendo la apertura de China a los exportadores estadounidenses y rusos un gran factor disruptivo. Las restricciones (voluntarias) recientes al comercio de China ilustran el riesgo de una alta dependencia. Asimismo, la influenza aviar sigue siendo otro riesgo en curso para la industria. Visto nuevamente en Vietnam y aún afectando a Polonia, Ucrania y nuevos casos en Australia, con la llegada nuevamente del invierno del hemisferio norte, el riesgo para los exportadores de esta región también está aumentando.

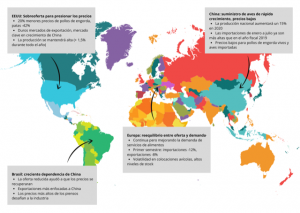

Escenario por región:

De un consumo fuera del hogar a uno dentro del hogar

Las empresas que se centran en los canales minoristas tienden a obtener mejores resultados porque los consumidores han pasado del consumo fuera del hogar al consumo dentro de este. Se trata de un cambio que también ha tenido un gran impacto en el comercio mundial de aves , ya que el canal Fodd Service y los mercados mayoristas tienden a depender más de la oferta mundial que los mercados minoristas de productos frescos.

El informe de Rabobank prevé que el mercado siga presionado hasta principios de 2021. Una de las grandes incertidumbres es cómo se desarrollará el Covid-19 en este período y si nuevas olas de casos presionarán a los gobiernos para restringir los movimientos de personas. No se espera que el Food Service se haya recuperado por completo de las cuarentenas de Covid-19, y el impacto de la profunda crisis económica se desarrollará, con más compras impulsadas por los precios entre los consumidores. Esto podría empujar a los consumidores a cambiar de carnes caras a productos avícolas más estándar. Los cortes y conceptos más costosos también podrían verse sometidos a presión.

La PPA todavía tiene un gran impacto en la industria porcina asiática

Los precios de la carne deaves en China, a diferencia de los precios de la carne de cerdo y la carne de vacuno, han estado cayendo a niveles relativamente bajos. Los volúmenes totales de importación para el período de enero a julio 2020, alcanzaron niveles más altos que para todo el año en 2019. Los precios de la carne de aves cayeron drásticamente en el mismo período, con los precios de las alas y patas de pollo ahora entre un 15% y un 20% por debajo de los niveles de principios de 2020, mientras que los precios actuales de los pollos de engorde vivos se encuentran entre los más bajos en años.